2014年以来,以河钢招标采购价格为例,硅锰合金累计降幅达650元/吨(含税包到承兑),年底将至,扭转颓势不易但触底走强机会尤存,下面一道梳理,探寻个究竟。

同钢铁相比,硅锰产量不过千万吨(2013年1103万吨)体量远远低于如今的粗钢8亿吨起步水平,在钢铁冶炼中的成本比重也远不及铁矿石以及煤焦等品种,无论是冶炼工艺还是成品附加值也决非高档次产品,但一句 “无锰不成钢”将看似渺小的硅锰合金俨然奉为“高大上”之列,如同DNA一样造就每一个人的同时也让我们能够区分不同人之间存在的差异,铁合金也好,硅锰合金也罢,在钢铁冶炼以及影响钢铁品种性能方面发挥着同等关键性作用,

硅锰合金与螺纹钢的相关系数在0.9以上,钢材市场走势对硅锰合金影响直接而深远,而来自于自身生产要素及行业特点对硅锰合金价格走势影响更为直接。

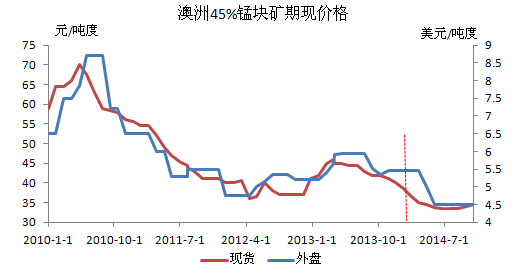

一、 锰矿走弱 底部未见

2014年前三季度,进口锰矿现货与外盘持续倒挂,中间流通大多集中在具备进口资质的大型冶炼厂及国有大型贸易商,中小型贸易商逐步减少甚至退出市场,价格倒挂的形成,一方面国内铁价持续下降对锰矿现货形成持续利空,另一方面则体现为国外处于相对垄断地位的供矿商报盘相对坚挺。即使外盘价格在上半年已经出现明显下调,但相对硅锰合金降幅,显然下调力度远远不够,国外矿山拥有着成本优势,价格下调空间依然存在,南非矿山的开采力度以及对华市场争夺将进一步加大锰矿外盘水平的下移。

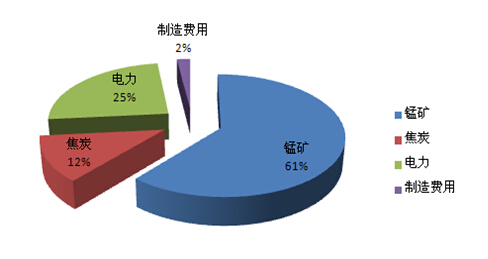

二、 电价差异 北铁南运

上图显示,电力成本占硅锰合金冶炼成本的25%左右,伴随南方电价优势的丧失,北方生产硅锰合金的优势愈发明显,南北方电力价格差异在造成铁价南低北高的同时,也引发了北铁南运现象,与其被动接受南方高价资源不如主动小幅提高运费采购北方低价资源,这是今年以来中南地区不少钢厂的采购策略,这也致使北铁南运范围呈逐步加大,而且坐拥电力的供应稳定及价格差异,北方大炉化以及新增产能的逐步释放将加快南运进程。

三、环保因素 或成变数

雾霾也好,APEC会将至政治因素考量也罢,对北京周边能源消耗行业都将迎来限产甚至减产考验,而且随着时间的推移,力度或逐步加大,放眼2014年的冬天,可能环保因素是四季度市场价格变化的最大因素,至于力度究竟如何,产能影响几何,价格是否实质性推升,目前仍不好定论,根据我们了解的情况,环保因素对主产区的产量影响或低于市场对此事件的高调预期。

四、 钢厂冬储 惯性延续

同钢材、铁矿石等品种不同,铁合金行业,尤其是硅锰和硅铁的采购策略,钢厂方面依然还保持着以往冬储的传统,其原因一方面由于北方主产区冬季供暖以煤为主的物流政策难以撼动,另一方面则是近几年形成的铁合金四季度上涨规律,其实这一规律形成的本质主要是由于南方进入枯水期大面积停产所致,而第三方面则由于钢厂抢占资源形成的集中采购乱象。无论是哪一种因素形成了钢厂铁合金冬储这一规律,似乎2014的冬天这一规律没有丝毫要被打破的前兆。

五、关税政策 难有改变

针对铁合金取消或者降低出口关税的呼声从来没有停止过,硅锰20%、硅铁25%的出口税率着实对硅锰及硅铁出口外销形成长期打压,但“两高一资”的帽子摘不掉,寄希望于减免关税也变的不切实际,虽然美国及欧洲经济今年以来有所起色,对中国的铁合金进口或有加强,但针对庞大的国内产量而言,硅锰的出口市场份额微乎其微。

结论:我们认为,进入年底,尤其是进入冬季,硅锰合金惯性上涨因素需要关注,尤其在今年雾霾及APEC会议环保压力驱动下以及钢厂传统冬储习惯不变的前提下,硅锰合金阶段性上涨基本条件成立,而北铁南运在南方枯水减产的当口将对北方传统冬储形成进一步压力,锰矿外盘价格总体低迷趋势明朗但年底外盘实质性下调属极小概率事件,因此在成本得到支撑而产能释放得到抑制,尤其钢厂集中采购刺激下,硅锰上涨条件已然充分。

同样以河钢招标采购价格为例,我们预测年底硅锰合金上涨合理空间应该在50-150元/吨,2014年全年累计降幅在500-600元/吨(含税到厂承兑)水平,北方微利,南方亏损的大格局不会改变。 |