继20日下午,中国银保监会公布了资管新规重要实施细则的一份征求意见稿后,21日晚,央行也发布了一份通知,就过渡期内有关资管新规的具体的操作性问题进行了明确,以促进新规平稳实施。

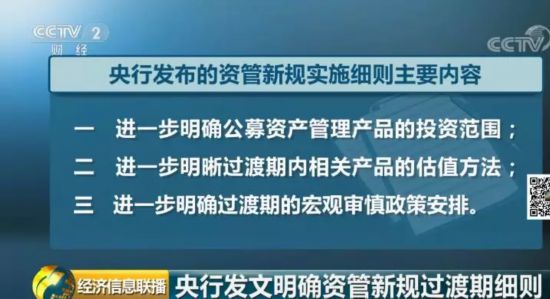

此次央行发布的资管新规实施细则主要包括三方面的内容:

一是进一步明确公募资产管理产品的投资范围;

二是进一步明晰过渡期内相关产品的估值方法,鼓励使用市值计量,考虑到部分资产尚不具备以市值计量的条件,过渡期内封闭期在半年以上的定期开放式资产管理产品、银行现金管理类理财产品适用摊余成本计量;

三是进一步明确过渡期的宏观审慎政策安排。

中融信托常务副总裁游宇:在资管新规的执行的过程当中,它做了一些比较明确的安排,明确的这些安排恰恰是现在市场比较迷茫的部分,在这个关键的时刻出来,公开告诉大家,告诉市场一个明确的预期。

《通知》的具体要求包括以下几点:

1

明确公募资管产品可以适当投资非标

《通知》对《指导意见》第十条进行了进一步阐释,明确公募资产管理产品除主要投资标准化债权类资产和上市交易的股票外,还可以适当投资非标准化债权类资产(以下简称非标),但应当符合《指导意见》关于非标投资的期限匹配、限额管理、信息披露等监管规定。

2

老产品可以投资新资产

《通知》进一步明确,过渡期内,金融机构可以适当发行一部分老产品投资一些新资产,但这些新资产应当优先满足国家重点领域和重大工程建设续建项目以及中小微企业的融资需求。

3

部分定期开放式资管产品可用摊余成本法计量

《通知》表示,过渡期内,对于封闭期在半年以上的定期开放式资产管理产品,投资以收取合同现金流量为目的并持有到期的债券,可使用摊余成本计量,但定期开放式产品持有资产组合的久期不得长于封闭期的1.5倍。

银行的现金管理类产品在严格监管的前提下,暂参照货币市场基金的“摊余成本+影子定价”方法进行估值。这一要求与昨日发布的理财新规一致。

4

非标回表要求放松 鼓励发行二级资本债

对于通过各种措施确实难以消化、需要回表的存量非标准化债权类资产,在宏观审慎评估(MPA)考核时,合理调整有关参数,发挥其逆周期调节作用,支持符合条件的表外资产回表。

支持有非标准化债权类资产回表需求的银行发行二级资本债补充资本。

《通知》明确,对于过渡期后金融机构投资的非标资产和少量股权类资产还未到期的,经金融监管部门同意后,金融机构可以合理妥善处理。

5

不硬性设置阶段性压降要求 金融机构自主整改

过渡期内,由金融机构按照自主有序方式确定整改计划,经金融监管部门确认后执行。

央行顾问黄益平最新表态,虽然“资管新规”对新老业务采取过渡划断方式,给予市场相对充分的缓冲期,但由于金融机构对实际业务操作具体要求的认识并不明确,对“资管新规”具体规定的理解存在分歧,为了避免对政策理解的误区和落实“新规”中可能出现的偏差,金融机构要么采取过急过紧的一刀切方式,要么采取消极等待的观望态度,这在一定程度上加剧了金融市场紧张情绪。

“资管新规”细则始终坚持去杠杆的政策方向不动摇,进一步明确了监管标准和要求,更充分考虑我国金融市场发展的实际情况和实体经济合理融资需求,有利于消除市场不确定性,稳定市场预期,确保金融市场稳定运行,将为实体经济创造健康的货币金融环境,更有条件打赢防范重大风险攻坚战。 |