镍铁是镍铁合金的简称,最早的镍合金是1905年前后制出的Monel合金,含铜约30%。国家《有色金属工业发展长期规划(2006-2020)》明确指出;“由于国内硫化镍矿资源紧缺,开发红土镍矿具有重要意义。”中国进口红土镍矿冶炼镍铁巧妙支撑了不锈钢产业大发展的辉煌历程惊心动魄,中国不锈钢产业发展升级再续新篇受制于优质镍矿资源短缺的现实困扰挥之不去。

一、镍铁支撑中国不锈钢大发展。中国镍铁产业从本世纪初开始首先在东部沿海地区尝试冶炼,后来逐渐被迫转移,然后延伸遍及东西南北中各个区域。从土法冶炼快速提升到33000KVA矿热炉以及RKEF回转窑等节能环保新技术,2014年的全国镍铁产量达到1150万实物吨(折合47.7万金属吨)。镍铁计价只计算镍的价值,不计算占总含量近90%的铁等其它重要元素的应有价值,经济效益突出,冶炼效益显著,有力地吸引了中国不锈钢冶炼对镍铁的使用率提升到80%左右的极限范围。

“白送铁”的镍铁也毫不犹豫地把一度跃上58000美元左右疯狂巅峰的精炼镍价拉下了神坛,有效降低了不锈钢的生产成本,为不锈钢的广泛普及应用创造了坚实的优越价格条件,低镍价优势引发不锈钢的市场需求急速扩大,从而加速促进了中国不锈钢产业与镍铁的互动式发展飞跃。尤其是镍矿冶炼直接“热转热送”进入不锈钢冶炼环节的新工艺在宝钢德盛、北海诚德、青山鼎信等新建不锈钢企业全面推广普及,进一步降低了不锈钢冶炼的生产成本。

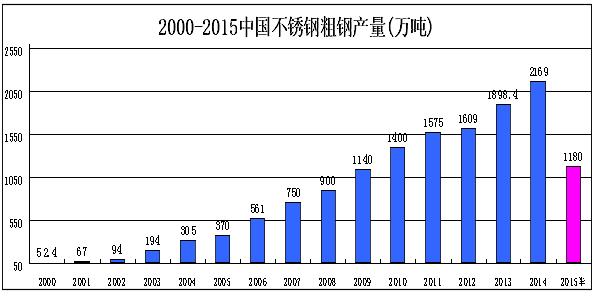

中国不锈钢产业在过去十年间飞速完成了从纯进口国向出口大国的的跨越式发展蜕变。2000年,中国不锈钢粗钢产量仅52.4万吨,进口不锈钢123.8万吨,进口量是国产量的2.36倍。2004年,中国不锈钢粗钢产量上升到305万吨,首次超过不锈钢进口量291.7万吨。2014年,中国不锈钢粗钢产量达到令人炫目的2195万吨,进口量仅82.4万吨。2015上半年,中国不锈钢粗钢产量已经超过1180万吨,预计全年产量完全可能达到2350万吨,占全球粗钢的比重将进一步提升到53.5%左右。

二、低价倒逼全球镍产业萎缩。关于全球精炼镍的平均生产成本一直众说纷纭,综合各方面信息,15000美元/吨应该是各方可以大致认可的平均生死线。2014年5月13日,LME盘中镍价一度触及21625美元,激发不少镍矿开采以及镍冶炼企业纷纷表示将扩大产量。全球精炼镍产量在2014年再创历史新高至190.25万吨(WBMS数据),导致当年的镍市供应过剩也再创历史新高至19.7万吨。

在中国经济增长减速、希腊债务危机继续发酵、美联储加息预期等多重担忧中,虚高的镍价昙花一现,LME三个月场内收盘价从2014年5月13日的20090美元下跌至2015年7月7日的六年来最低点10660美元(盘中低至10430)。仅仅一年左右的时间,镍价就几乎跌去一半。过低的镍价也导致2015年4月的全球镍市供应短缺3100吨,1-5月的供应过剩也大幅收窄为14600吨,比2014年同期的过剩量27800吨下降近一半。

在严重背离生产成本的低镍价倒逼下,减停产等减少亏损举措已经成为全球镍行业的主要应对方法。部分矿业巨头选择出售镍资产,部分镍生产企业被迫延迟新项目建设或扩产。2014年,Xstrata创始人MickDavis出售英美集团(AngloAmerican)铜镍等资产,BHP宣布出售NickelWest镍矿业务却苦于找不到买家。2015年中,PoseidonNickel宣布旗下LakeJohnston镍矿项目进入停产检修,PanoramicResources已作出限制开发决定,Mincor表示可能在今年11月开始减产。

在2008年金融危机以来的镍价持续下跌进程中,青海、四川、宁夏、内蒙古等中国内陆的高镍铁厂已经大部分转产或停产。进入2015年,中国沿海的不少镍铁企业也设法转产或出售,部分新建高镍铁厂被迫纷纷推迟投产。新环保法颁布实施以来,乌兰察布、临沂等镍铁主产区的环保风暴越刮越猛烈,中国镍铁产量已经明显下降,今年前六个月的镍铁产量下降为175460金属吨(AM数据)。照此推算,2015年的中国镍铁产量将下降15万金属吨左右至32万金属吨或更低。

三、矿源制约中国镍铁产业稳定。根据美国地质调查局(USGS)2014年2月公布的数据,全球镍矿储量约7400万金属吨,其中60%为陆基红土型镍矿。中国的镍矿储量仅有300万金属吨,只占世界总储量的4%,且多为硫化矿,主要分布在甘肃、吉林、新疆等内陆偏远地区,品位较低,开采成本高,根本无法满足不锈钢产量超过全球一半后仍然保持增长的巨大市场需求。

由于新喀里多尼亚、巴布亚新几内亚、澳大利亚等地的红土镍矿资源距离太远,基于地理便利及成本限制,中国的镍铁冶炼几乎全部依赖从印度尼西亚及菲律宾进口的红土镍矿。自2014年1月20日印尼开始严格执行禁止镍矿出口政策后,占据2013年进口镍矿7122万吨58%的高品位印尼镍矿(4109万吨)来源被彻底切断,中国镍铁冶炼产业就此陷入“缺粮断炊”的尴尬境地。

2014年以来,中国镍铁以及不锈钢企业的镍矿采购来源被迫集中在距离较近的菲律宾。菲律宾的镍矿储量只有110万金属吨,镍含量1.8%及以上的高品位镍矿只占总储量的6%左右。2014年,菲律宾出口各种品位镍矿(主要是低镍高铁矿)共计4400万湿吨左右,中国进口3649万湿吨,另外约750万湿吨被菲律宾镍矿的传统市场日本、韩国等瓜分。菲律宾方面预计2015年的镍矿出口供应量将会略有下降,大致在4300万湿吨左右,也基本是菲律宾镍矿出口的最大能力。鉴于低镍高铁矿受制于铁矿价格加速探底而陷入滞销境地,菲律宾高品位镍矿的开采成本进一步上升,在当前的超低镍价市场氛围中,菲律宾矿商的出口意愿大幅减弱。

四、海外镍铁难以支撑中国需求。中国投资海外镍矿产地的镍铁项目已经有中国有色缅甸达贡山、中冶巴布亚新几内亚瑞木、青山控股印尼瑞浦共三个项目投产,达产后的总产能不足100万实物吨。据有关报道,印尼的新增镍铁项目最多,在菲律宾等地也有镍铁投资规划。截至2015年6月,印尼现有及计划新增镍产能共计28家达821万实物吨,概算投资总额高达256亿美元。由于印尼、菲律宾的自然条件及配套能力限制,麦格理曾预测这些海外镍铁项目只有LME镍价达到20000美元时才有可能实现赢利。从各方面反馈的信息看出,这两年不断下降的镍价已经严重拖累了项目建设进展,近期触近10000美元的超低镍价更将在热带高温高湿地区投资镍铁生产的信心推进了望不见彼岸的冰海。

印尼不顾违反世界贸易规则而强行禁止出口镍矿,主要目的是为了推动矿产资源的加工升值。“印尼的目标是增加矿产品出口附加值,促进镍矿加工产业发展,中国印尼镍矿冶炼合作意义重大。”是印尼科学院经济研究中心研究员斯瓦格的说法,也得到了印度尼西亚工商总会副主席兼印度尼西亚矿产加工及冶炼协会执行主席吴永升(VinceGowan)的证实,吴主席还希望从引入镍铁冶炼投资项目开始,逐步吸引中国不锈钢产能向印尼的转移升级。中冶东方工程技术有限公司已经签署了青山控股的“印尼瑞浦不锈钢有限公司年产300万吨不锈钢轧钢项目”工程设计合同,还有鞍钢等多家中国钢铁巨头计划去印尼投资建厂。可以想见,即便规划众多的印尼镍铁投资项目有一半能够如期投产达产,大部分镍铁也会在印尼本地被新增不锈钢产能所消化。

五、市场竞争促进不锈钢“冶炼同步”。镍矿冶炼后的液态镍铁通过“热装热送”直接进入不锈钢熔炼炉的新型炼钢工艺,再配套下游“连铸连轧”全新流程,对降低不锈钢制品生产成本的显著效果已经被全球业者广泛认可。在资源条件与技术变革的合力助推下,中国不锈钢冶炼工艺对于镍元素的吸纳大致经历了镍板依赖、镍铁添加、镍铁依赖直至“热装热送”四个阶段,也基本对应了不锈钢市场的稀有高价、增量降价、价格竞争以及当前的“价格混战”四个场景。中国不锈钢市场的单向震荡降价过程既反应了冶炼加工技术变革的日新月异,也折射了不锈钢市场竞争的愈演愈烈。

中国经济进入了艰难的转型升级新阶段,对钢铁产品的数量型需求增长已经基本停滞。碳钢产量已经从历史峰值止步不前,不锈钢产量也即将登上巅峰平台。市场竞争的广度和深度还在继续扩大,除了提升产品质量和追求规模效益以外,降低成本已经成为不锈钢生产获取盈利以及升级转型的制胜法宝。不锈钢企业在白热化的市场竞争中,只有继续加大技术创新和工艺升级来降低成本的动力,没有主动恢复陈旧工艺或高价配料而增加成本的意愿。“热装热送”以及“连铸连轧”将是下一步新技术、新工艺出现前的主要选择,进口镍铁加温熔化再冶炼的不锈钢生产模式将面临越来越大的成本竞争性挑战。

六、“一带一路”加速不锈钢“走出去”。印度尼西亚是中国倡议的“海上丝绸之路经济带”中最重要的国家之一。印度尼西亚地处赤道附近,由约17508个岛屿组成的国土面积190万平方公里,人口2.48亿(2013年),是世界排名第四位的人口大国。印尼的镍矿储量390万金属吨,全球排名第六位。印尼粗钢产量虽然增长很快,2014年才280万吨,大力发展钢铁产业尤其是利用镍矿优势资源强力发展不锈钢产业自然成为印尼方面的优先愿望。在“一带一路”倡议的带动下,印尼镍矿产业界显然会牢牢抓住历史性发展机遇,大力吸引中国等外来投资,承接中国不锈钢产能“走出去”优势的外溢便利,通过吸引镍铁冶炼投资进而导入推动不锈钢冶炼及深加工项目落地,实现自有镍矿资源优势的属地化加工增值。

今年4月在习主席访问印尼期间,双方签署了多项投资协议。印度尼西亚国有企业部长莉尼·苏马尔诺此前表示,中国政府已承诺将向印度尼西亚基础设施建设项目投资500亿美元。习主席6月23日应约同印度尼西亚总统佐科通电话,表示中方愿同印尼方加强在产能、电力、钢铁、造船、建材、光伏、金融等领域合作,愿继续扩大对印尼投资。可以预见,中国投资印尼的钢铁、建材等项目将掀起新一轮热潮,青山控股的不锈钢项目已经成为不锈钢产业“走出去”的先行成功范例,必将带动更多不锈钢项目前往印尼落地生根,开花结果。

七、镍铁供给压力逐渐扩散影响。中国不锈钢冶炼预计也将在2020年前后进入“废钢时代”,对镍以及镍铁的依赖将会从2020年以后开始逐渐减弱。有业者分析,印尼“任性”禁止镍矿出口政策效应的黄金时期还有八年半,印尼方面显然会努力抓住这个历史性机遇窗口。

“一带一路”倡议正在快速推进,在中国巨量投资的助力下,印尼禁矿的决心不会再次轻易撤回,中国镍铁生产需要的优质镍矿来源暂时很难恢复。广受欢迎的Ni12-15高镍铁将在最后一点印尼镍矿剩余库存消耗殆尽后全面转向低一个等级的Ni8-10高镍铁,中国不锈钢“热装热送”工艺也会面临被迫添加精炼镍等工艺调整压力。

在矿源短缺的刚性制约下,中国镍铁产量将会继续萎缩至500万实物吨左右,印尼等地的海外镍铁项目尽管受低镍价拖累而很难达到预期,但在2020年前仍然会成为中国不锈钢产业越来越重要的希望寄托。当前,LME精炼镍的低价格、高库存态势对中国不锈钢产业的继续发展显然非常有利,恰好可以对冲印尼禁止出口镍矿带来的短期不利影响,却无法掩盖中长期供给压力的切实隐忧。

八、镍价无法长期低于生产成本。由于镍价在金融危机以后一直处于持续下跌态势,镍需求将因低价进一步扩大,镍产量将因低价进一步减少。2015年4月22日的LME场内收盘价格仅为12675美元,比2014年末的15150美元再下跌近20%。总部位于伦敦的国际镍业研究组织(INSG)4月22日表示,2015年全球镍需求预计将从2014年187万吨增至194万吨,2015年全球镍产量预计将从2014年的199万吨降至196万吨。

7月7日,在中国股市持续暴跌与希腊任性违约债务的双重打击下,LME镍场内收盘价跌至10660美元,比4月22日又下跌了近20%。上海地区1#镍价也一度跌近80000元/吨的极限关口,青山集团的7月高镍铁采购招标到厂价格因此跌至880元/Ni。今年中期的镍价暴跌显然是金融炒作推动的非理性结果,也完全忽视了镍供需态势出现逆转的市场变化。中国镍铁产量自2015年以来已经出现了明显的趋势性锐减,5月份的全国镍铁产量仅42.8万实物吨,比2014年同期96.8万实物吨下降了一多半。

在市场非理性的恐慌下跌中,部分不锈钢企业果断加大了采购力度,LME镍库存量在一个半月内下降近4%。从6月4日的历史最高点470376吨快速下降至7月16日的452850吨,彻底逆转了镍库存的变化趋势。精炼镍及镍铁的供应能力下降已经非常清晰,在股市暴涨暴跌的行情得到基本平息后,将很快会引起市场的广泛注意。镍供需形势逆转,尤其是镍铁供应短缺的趋势,将在2020年前有可能成为中国不锈钢产业发展的软肋,也有可能成为中国不锈钢企业加快“走出去”步伐的又一推力。

结语

尽管镍价在今年7月初创出了六年来的新低,镍市场的供应增量只会在镍价暴跌行情中进一步减少,镍市场的供需逆转态势将会进一步加速。在矿源剧减与镍价剧降的双重影响下,中国镍铁产量快速下降的大趋势无法逆转。随着2014年的镍铁库存逐渐消耗完毕,市场供需的缺口将开始显现。尽管2015年1-5月的镍铁进口量25.86万实物吨比2014年同期12.25万实物吨增长了一倍多,也根本无法满足中国不锈钢产业继续增长的巨大供给缺口。

国务院在7月8日召开常务会议,进一步抓好重大项目落实,督促加快铁路、农村公路和重大水利等建设,中国市场对不锈钢等特殊钢的需求拉动预期再次涌动。中国市场的镍铁供需态势再平稳过程将比较漫长,全球镍供应出现恢复性增长的预期夜还很遥远,镍市的新一轮修复性回升周期即将开启放大。经历股市风暴而避险流出的社会资金体量庞大,尽管有金融炒作的翻云覆雨,尽管有市场波动的翻江倒海,鉴于精炼镍以及镍铁的规模十分有限,在市场充分了解供需态势转向后,难免会出现加速矫正型回升行情。 |