偿债能力是企业偿还各种到期债务的能力。偿债能力的强弱是判断企业财务状况好坏的重要标准之一。对企业偿债能力的评价,可以使债权人了解企业的变现能力和债务的物质保障程度,可以使企业经营者及时掌握企业适度举债的规模、筹资风险等财务信息,以便进行正确的经营决策。

偿债能力指标的选取

以变现性为衡量标准,企业的偿债能力分为短期偿债能力和长期偿债能力。短期偿债能力是指企业以其流动资产支付在一年内即将到期的流动负债的能力。如果企业短期偿债能力较弱,则表明流动资产对流动负债偿还的保障能力较弱,则企业的信誉会受到一定的损害,企业的短期筹资能力也会被削弱,亦可导致企业筹资、进货成本的增长,企业的投资能力和获利能力会因此受到影响。长期偿债能力是企业以其资产或者劳务支付长期债务的能力。

在短期偿债能力分析中采用的指标是流动比率、速动比率。国内在分析速动比率时将速动资产的范围确定为货币资金、交易性金融资产、应收票据、应收账款四类资产,而流动资产中存货、1年内到期的非流动资产及其他流动资产等则不计入速动资产中。但国外资产负债表中对流动资产的划分类别要少于中国,如果套用中国的速动资产概念来梳理国外上市公司的速动资产,显然不合适。不过,国内外财务制度对流动资产、存货的定义基本一致,为此,本文将速动资产计算公式定义为“速动资产=流动资产-存货-待摊费用”。

鉴于欧洲、美国、日本、韩国等国家和地区与我国在资产负债表结构方面基本一致,对资产、负债、所有者权益的界定基本一致,因此,本文在进行长期偿债能力分析时采用所有者权益占总资产比重(简称所有者权益占比)这一指标。该指标与资产负债率相对应,仅涉及资产总额与所有者权益两项内容。鉴于企业经营活动产生的现金流量净额影响着企业偿债能力,并对债权人判断债务风险有重要的影响,因此,本文选用了现金总负债比率指标评价中外钢铁上市公司的偿债能力。

上述四个指标的选取,可保证中外钢铁上市公司在偿债能力方面具有较好的可比性。

国外钢铁上市公司偿债能力好于国内同类企业

流动比率:国外上市钢企偿还短期债务能力强

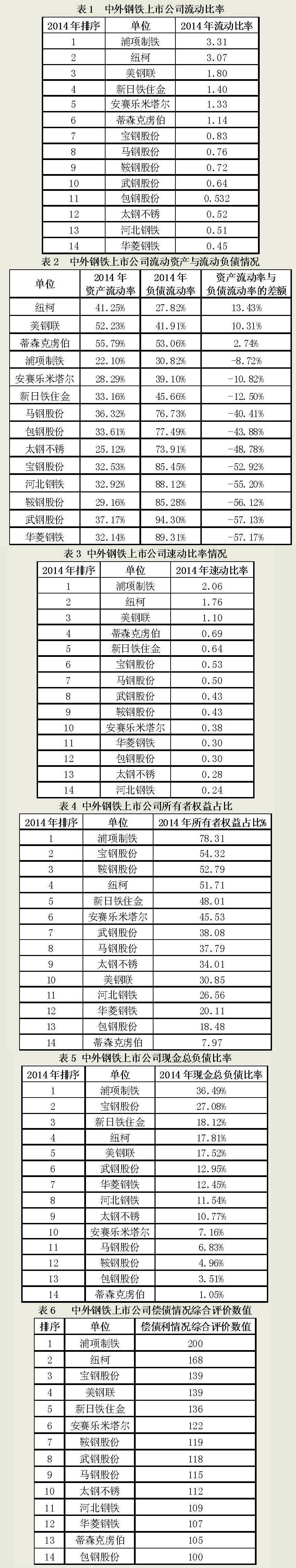

流动比率也称作营运资金比率,是指流动资产总额与流动负债总额之比。对债权人来讲,流动比率越高,说明偿还短期债务的能力越强,债权人基本利益就越有保障。对所有者来讲,此项比率不宜过高,比率过高说明企业的资金大量积压在持有的流动资产形态上,影响企业生产经营过程的高速运转,影响资金使用效率(中外钢铁上市公司流动比率情况见表1)。

据表1可知:①国外6家钢铁上市公司流动比率均高于中国8家钢铁上市公司,而且国外钢铁上市公司流动比率均超过1,其中浦项制铁、纽柯流动比率均超过3;②宝钢股份流动比率为0.83,虽然在8家中国钢铁上市公司中位居首位,但与国外上市公司最后一名蒂森克虏伯尚有0.31的差距;③中国钢铁上市公司流动比率的均值在0.6左右,与国外上市公司中流动比率最低的蒂森克虏伯尚有0.54的差距。

国外钢铁上市公司流动比率整体高于中国钢铁上市公司,反映出国外钢铁上市公司资产结构、负债结构与中国钢铁上市公司存在较为明显的差异。

从资产流动率(流动资产/总资产)角度看,6家国外上市公司分化明显,如蒂森克虏伯、美钢联、纽柯3家国外上市公司资产流动率位居前3位,均在40%以上,而安赛乐米塔尔、浦项制铁2家上市公司资产流动率在30%以下,在14家上市公司中位居后3位。8家中国钢铁上市公司资产流动率多集中在33%上下浮动(见表2)。国外上市公司资产流动率相对偏高,主要源于其流动资产中应收账款、存货规模较大,而中国钢铁上市公司流动资产中应收账款规模较低。

从负债流动率(流动负债/总负债)的角度看,8家中国钢铁上市公司负债流动率均在70%以上,即中国钢铁上市的负债结构以流动负债为主,其中武钢股份负债流动率高达94.30%;6家国外钢铁上市公司负债流动率均在55%以下,浦项制铁、纽柯负债流动率仅在30%左右。这表明多数国外钢铁上市公司负债结构以非流动负债为主,仅蒂森克虏伯的负债结构是非流动负债、流动负债并重。

中外钢铁上市公司负债结构的差异反映出中国企业的融资环境与国外企业存在巨大的差异,中国企业更多的是通过短期借款的方式获得资金。如中国钢铁上市公司流动负债中应付账款、短期借款规模较大,同时涵盖了一些国外钢铁上市公司中所没有的项目内容。国外企业可以通过长期借款、债券等多种长期负债的方式获得资金支持。如2014年,浦项制铁对外共计借款7.49万亿韩元,其中借款期限低于3个月的借款额有0.172万亿韩元,占总借款额的比重为2.29%;借款期限为3个月~6个月的借款额有0.083万亿韩元,占总借款额的比重为1.11%;借款期限为6个月~1年的借款额有1.248万亿韩元,占总借款额的比重为16.66%;借款期限为1年~5年的借款额有4.447万亿韩元,占总借款额的比重为59.38%;借款期限在5年以上的借款额有1.54万亿韩元,占总借款额的比重为20.55%。浦项制铁借款期限在一年以上的借款额达到了5.987万亿韩元,占总借款额的比重为80%左右。纽柯2014年底的长期贷款及债券总额达到43.6亿美元,而短期借款仅为2.07亿美元。

从资产流动率与负债流动率的差额角度看,6家国外上市公司资产流动率与负债流动率的绝对差额均控制在15%以内,如纽柯资产流动率比负债流动率高出13.43个百分点,新日铁住金资产流动率比负债流动率低12.50%个百分点。6家国外钢铁上市公司资产流动率呈现两极分化的现象,但6家国外钢铁上市公司资产流动率与负债流动率之间保持了合理的匹配关系,如蒂森克虏伯负债流动率为53.06%,在6家国外上市公司中位居首位,与之对应的资产流动率为55.79%,在6家国外上市公司中同样位居首位。

8家中国钢铁上市公司的资产流动率均低于负债流动率,而且二者绝对差额均在40%以上,远高于国外钢铁上市公司资产流动率与负债流动率的差额。河北钢铁、鞍钢股份、武钢股份、华菱钢铁4家中国钢铁上市公司资产流动率与负债流动率的差额达到了55%以上。这表明中国钢铁上市公司资产流动率与负债流动率之间缺少合理的匹配关系。

速动比率:中国上市钢企中宝钢股份表现最佳

速动比率是指速动资产对流动负债的比率。它是衡量企业流动资产中可以立即变现用于偿还流动负债的能力。速动比率的高低能直接反映企业的短期偿债能力强弱,它是对流动比率的补充,并且比流动比率反映得更加直观可信(14家中外钢铁上市公司速动比率情况见表3)。

据表3可知:①浦项制铁等5家国外上市公司2014年速动比率位居前5名,其中浦项制铁、纽柯、美钢联3家上市公司速动比率大于1;②中国钢铁上市公司速动比率最好的是宝钢股份,排名第6位。华菱钢铁、包钢股份、太钢不锈、河北钢铁速动比率保持在0.3左右,与浦项制铁等国外上市公司存在着较大的差距;③中国钢铁上市公司速动比率排名靠后,而且与国外钢铁上市公司保持着较大的差值,这说明中国钢铁上市公司速动资产规模及速动资产占流动资产、总资产的比重偏低,同时说明中国钢铁企业形成了以流动负债为主的债务结构。

安赛乐米塔尔、新日铁住金、河北钢铁等3家上市公司流动比率与速动比率的比值均大于2,表明这3家上市公司的库存占流动资产的比重超过了50%。如2014年末,安赛乐米塔尔库存总额达到173亿美元,占流动资产的比重为61.67%;新日铁住金同期库存总额达到12943亿日元,占流动资产的比重为54.31%;河北钢铁同期库存总额达到292.69亿元,占流动资产的比重为52.19%。马钢股份、华菱钢铁、武钢股份3家上市公司流动比率与速动比率的比值为1.5,表明这3家上市公司的库存占流动资产的比重较低。

所有者权益占比:浦项制铁、宝钢股份负债水平低

所有者权益占比是企业所有者权益总额与资产总额之间的比率。通常情况下所有者权益占比越大,表明企业资产结构越合理,长期偿债能力越强。对债权人来说,所有者权益占比越大,债权人的保障程度越高,风险越小。若企业负债额很大,超出债权人的心理承受能力,企业就借不到钱。若企业负债比例很小,表明经营者对企业的发展前途信心不足,利用债权人资本进行企业经营和发展的能力较差。

所有者权益占比与资产负债率相对应,一般来讲,资产负债率以不高于70%为最适度。若资产负债率大于1,则表明企业已经资不抵债,可能会有倒闭的危险(中外14家钢铁上市公司所有者权益占比情况见表4)。

据表4可知:①浦项制铁、宝钢股份、鞍钢股份、纽柯4家钢铁上市公司所有者权益占比在50%以上。浦项制铁连续3年所有者权益占比均超过了70%,并位居首位。宝钢股份、纽柯连续3年所有者权益占比均超过了50%。所有者权益占比高,则意味着企业负债水平较低,意味着企业需要支付的财务费用较低,这对企业保持良好的现金流起到支撑作用,同时,良好的盈利会增加所有者权益的规模,优化企业资产负债率;②所有者权益占比位居前6名的上市公司中有4家国外钢铁上市公司,一方面说明多数国外钢铁上市公司的资产结构要优于中国钢铁上市公司,另一方面表明国外上市公司特别注重长期债务风险的防范;③河北钢铁、包钢股份、华菱钢铁、蒂森克虏伯4家上市公司的所有者权益占比低于30%,且连续3年低于30%,表明其资产负债率高于70%,其中华菱钢铁资产负债率已高于80%,蒂森克虏伯资产负债率已高于90%,表明这两家上市公司的资产结构存在着巨大的风险。

现金总负债比率:蒂森克虏伯排名垫底资产结构不尽理想

现金总负债比率是企业经营活动现金净流量与负债总额的比率,其计算公式为:现金总负债比率=经营活动产生的现金流量净额÷负债总额×100%。其中,经营活动产生的现金流量净额是指在一定时期内,由企业经营活动所产生的现金及现金等价物的流入量与流出量的差额;现金流动负债比率是在一定时期内,企业经营活动产生的现金流量净额与流动负债总额的比率。

由于中外财务制度在对应付职工薪酬等科目的债务属性上存在差异,导致中外钢铁上市公司在负债流动性方面存在差异。如中国财务制度将应付职工薪酬定义为企业根据有关规定应付给职工的各种薪酬,包含了职工工资、奖金、津贴和补贴;职工福利费;医疗保险费、养老保险费(包括补充养老保险)、失业保险费、工伤保险费和生育保险费等社会保险费;住房公积金;工会经费和职工教育经费;非货币性福利;因解除与职工的劳动关系给予的补偿;以购买商业保险形式提供给职工的各种保险待遇;其他与获得职工提供的服务相关的支出。中国财务制度将应付职工薪酬列入流动性负债,但6家国外上市公司通常将职工福利费、养老金等项目归类为非流动负债。因此,为了更好地考量经营现金流量对债务偿还的满足程度,本文选用了现金总负债比率(中外14家钢铁上市公司现金总负债比率情况见表5)。

据表5可知:①浦项制铁、宝钢股份2家上市公司现金总负债比率均超过25%,位居前两位,表明这2家上市公司应收账款、应付账款控制得较好;②现金总负债比率前5名的上市公司中有4家国外企业,表明国外钢铁上市公司这一指标整体优于中国钢铁上市公司;③安赛乐米塔尔、马钢股份、鞍钢股份、包钢股份4家上市公司现金总负债比率低于10%,主要是其当期经营活动现金净流量与前几个年度相比规模相对偏小所致;④蒂森克虏伯现金总负债比率排名垫底,一方面受当期经营活动现金净流量偏小的影响,更主要是因为其负债规模过高,资产负债率高达92.03%,资产结构不尽理想。

中国钢企须注重培养短期偿债能力

将上市公司偿债能力四项指标(流动比率、速动比率、所有者权益占比、现金总负债比率)数据进行标准化处理后,代入本研究所开发的主成分分析模型,依据模型计算结果可得出中外钢铁上市公司盈利情况综合评价数值及排序(见表6)。

据表6可知:①偿债状况综合评价数值排名前6名的上市公司中有5家国外钢铁上市公司,而且安赛乐米塔尔的偿债状况明显好于其盈利状况。这表明国外钢铁上市公司的整体偿债能力要优于中国钢铁上市公司;②浦项制铁偿债分值领先第2名纽柯达32,主要源于浦项制铁4项偿债指标排名均位于首位,其本质在于浦项制铁拥有良好的资产结构和负债结构;③纽柯偿债能力位居第2名,得益于其4项偿债指标排名均处于前4位,在权重值较高的速动比率、流动比率排名中均位居第2名,领先第3名宝钢股份29;④宝钢股份、美钢联、新日铁住金分值较为接近,属于偿债状况较好的上市公司,但与浦项制铁、纽柯相比有较大的差距,且与其他9家上市公司相比,领先优势并不明显;⑤鞍钢股份、武钢股份、马钢股份、太钢不锈、河北钢铁、华菱钢铁6家上市公司偿债状况综合评价数值均低于120,表明这6家中国钢铁上市公司的偿债能力基本接近,但与国外钢铁上市公司相比存在巨大的差距,如果以现有的偿债状况进行海外融资,存在较大的难度;⑥蒂森克虏伯偿债能力排名后2位,虽然其流动比率、速动比率两项指标排名均为第6名,但其所有者权益占比、现金总负债比率排名均垫底,表明蒂森克虏伯目前虽然资产结构不合理,但由于其在短期偿债能力方面有一定的优势,从而缓解了其偿债压力,加之其2014年实现了扭亏为盈,良好的发展态势增强了债权人对其发展的信心。这一现象提示中国钢铁企业在进行海外融资时,要格外关注短期偿债能力的培养,要着力优化长期债务与短期债务的合理配比,并同步提高流动资产的变现能力;⑦包钢股份偿债能力排名垫底,主要源于其4项偿债能力指标排名均在后4位,缺少较为突出的偿债指标。

偿债能力是企业偿还各种到期债务的能力。偿债能力的强弱是判断企业财务状况好坏的重要标准之一。对企业偿债能力的评价,可以使债权人了解企业的变现能力和债务的物质保障程度,可以使企业经营者及时掌握企业适度举债的规模、筹资风险等财务信息,以便进行正确的经营决策。

偿债能力指标的选取

以变现性为衡量标准,企业的偿债能力分为短期偿债能力和长期偿债能力。短期偿债能力是指企业以其流动资产支付在一年内即将到期的流动负债的能力。如果企业短期偿债能力较弱,则表明流动资产对流动负债偿还的保障能力较弱,则企业的信誉会受到一定的损害,企业的短期筹资能力也会被削弱,亦可导致企业筹资、进货成本的增长,企业的投资能力和获利能力会因此受到影响。长期偿债能力是企业以其资产或者劳务支付长期债务的能力。

在短期偿债能力分析中采用的指标是流动比率、速动比率。国内在分析速动比率时将速动资产的范围确定为货币资金、交易性金融资产、应收票据、应收账款四类资产,而流动资产中存货、1年内到期的非流动资产及其他流动资产等则不计入速动资产中。但国外资产负债表中对流动资产的划分类别要少于中国,如果套用中国的速动资产概念来梳理国外上市公司的速动资产,显然不合适。不过,国内外财务制度对流动资产、存货的定义基本一致,为此,本文将速动资产计算公式定义为“速动资产=流动资产-存货-待摊费用”。

鉴于欧洲、美国、日本、韩国等国家和地区与我国在资产负债表结构方面基本一致,对资产、负债、所有者权益的界定基本一致,因此,本文在进行长期偿债能力分析时采用所有者权益占总资产比重(简称所有者权益占比)这一指标。该指标与资产负债率相对应,仅涉及资产总额与所有者权益两项内容。鉴于企业经营活动产生的现金流量净额影响着企业偿债能力,并对债权人判断债务风险有重要的影响,因此,本文选用了现金总负债比率指标评价中外钢铁上市公司的偿债能力。

上述四个指标的选取,可保证中外钢铁上市公司在偿债能力方面具有较好的可比性。

国外钢铁上市公司偿债能力好于国内同类企业

流动比率:国外上市钢企偿还短期债务能力强

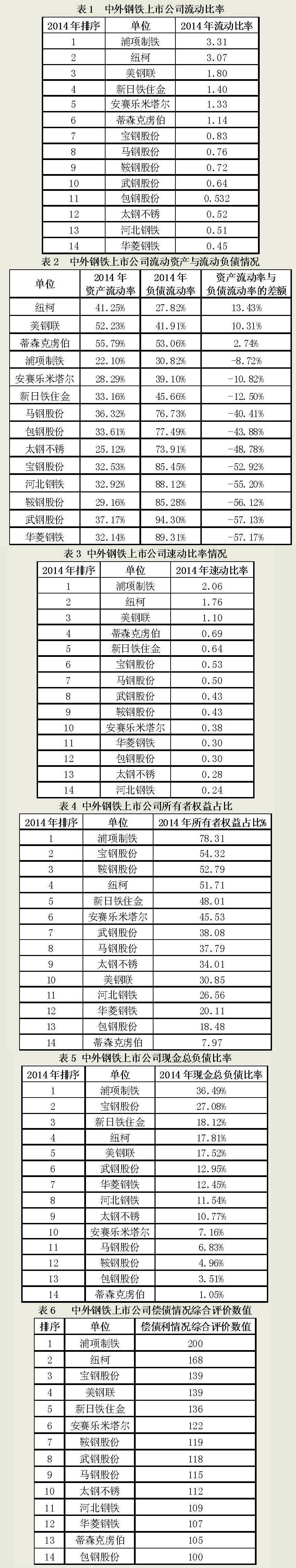

流动比率也称作营运资金比率,是指流动资产总额与流动负债总额之比。对债权人来讲,流动比率越高,说明偿还短期债务的能力越强,债权人基本利益就越有保障。对所有者来讲,此项比率不宜过高,比率过高说明企业的资金大量积压在持有的流动资产形态上,影响企业生产经营过程的高速运转,影响资金使用效率(中外钢铁上市公司流动比率情况见表1)。

据表1可知:①国外6家钢铁上市公司流动比率均高于中国8家钢铁上市公司,而且国外钢铁上市公司流动比率均超过1,其中浦项制铁、纽柯流动比率均超过3;②宝钢股份流动比率为0.83,虽然在8家中国钢铁上市公司中位居首位,但与国外上市公司最后一名蒂森克虏伯尚有0.31的差距;③中国钢铁上市公司流动比率的均值在0.6左右,与国外上市公司中流动比率最低的蒂森克虏伯尚有0.54的差距。

国外钢铁上市公司流动比率整体高于中国钢铁上市公司,反映出国外钢铁上市公司资产结构、负债结构与中国钢铁上市公司存在较为明显的差异。

从资产流动率(流动资产/总资产)角度看,6家国外上市公司分化明显,如蒂森克虏伯、美钢联、纽柯3家国外上市公司资产流动率位居前3位,均在40%以上,而安赛乐米塔尔、浦项制铁2家上市公司资产流动率在30%以下,在14家上市公司中位居后3位。8家中国钢铁上市公司资产流动率多集中在33%上下浮动(见表2)。国外上市公司资产流动率相对偏高,主要源于其流动资产中应收账款、存货规模较大,而中国钢铁上市公司流动资产中应收账款规模较低。

从负债流动率(流动负债/总负债)的角度看,8家中国钢铁上市公司负债流动率均在70%以上,即中国钢铁上市的负债结构以流动负债为主,其中武钢股份负债流动率高达94.30%;6家国外钢铁上市公司负债流动率均在55%以下,浦项制铁、纽柯负债流动率仅在30%左右。这表明多数国外钢铁上市公司负债结构以非流动负债为主,仅蒂森克虏伯的负债结构是非流动负债、流动负债并重。

中外钢铁上市公司负债结构的差异反映出中国企业的融资环境与国外企业存在巨大的差异,中国企业更多的是通过短期借款的方式获得资金。如中国钢铁上市公司流动负债中应付账款、短期借款规模较大,同时涵盖了一些国外钢铁上市公司中所没有的项目内容。国外企业可以通过长期借款、债券等多种长期负债的方式获得资金支持。如2014年,浦项制铁对外共计借款7.49万亿韩元,其中借款期限低于3个月的借款额有0.172万亿韩元,占总借款额的比重为2.29%;借款期限为3个月~6个月的借款额有0.083万亿韩元,占总借款额的比重为1.11%;借款期限为6个月~1年的借款额有1.248万亿韩元,占总借款额的比重为16.66%;借款期限为1年~5年的借款额有4.447万亿韩元,占总借款额的比重为59.38%;借款期限在5年以上的借款额有1.54万亿韩元,占总借款额的比重为20.55%。浦项制铁借款期限在一年以上的借款额达到了5.987万亿韩元,占总借款额的比重为80%左右。纽柯2014年底的长期贷款及债券总额达到43.6亿美元,而短期借款仅为2.07亿美元。

从资产流动率与负债流动率的差额角度看,6家国外上市公司资产流动率与负债流动率的绝对差额均控制在15%以内,如纽柯资产流动率比负债流动率高出13.43个百分点,新日铁住金资产流动率比负债流动率低12.50%个百分点。6家国外钢铁上市公司资产流动率呈现两极分化的现象,但6家国外钢铁上市公司资产流动率与负债流动率之间保持了合理的匹配关系,如蒂森克虏伯负债流动率为53.06%,在6家国外上市公司中位居首位,与之对应的资产流动率为55.79%,在6家国外上市公司中同样位居首位。

8家中国钢铁上市公司的资产流动率均低于负债流动率,而且二者绝对差额均在40%以上,远高于国外钢铁上市公司资产流动率与负债流动率的差额。河北钢铁、鞍钢股份、武钢股份、华菱钢铁4家中国钢铁上市公司资产流动率与负债流动率的差额达到了55%以上。这表明中国钢铁上市公司资产流动率与负债流动率之间缺少合理的匹配关系。

速动比率:中国上市钢企中宝钢股份表现最佳

速动比率是指速动资产对流动负债的比率。它是衡量企业流动资产中可以立即变现用于偿还流动负债的能力。速动比率的高低能直接反映企业的短期偿债能力强弱,它是对流动比率的补充,并且比流动比率反映得更加直观可信(14家中外钢铁上市公司速动比率情况见表3)。

据表3可知:①浦项制铁等5家国外上市公司2014年速动比率位居前5名,其中浦项制铁、纽柯、美钢联3家上市公司速动比率大于1;②中国钢铁上市公司速动比率最好的是宝钢股份,排名第6位。华菱钢铁、包钢股份、太钢不锈、河北钢铁速动比率保持在0.3左右,与浦项制铁等国外上市公司存在着较大的差距;③中国钢铁上市公司速动比率排名靠后,而且与国外钢铁上市公司保持着较大的差值,这说明中国钢铁上市公司速动资产规模及速动资产占流动资产、总资产的比重偏低,同时说明中国钢铁企业形成了以流动负债为主的债务结构。

安赛乐米塔尔、新日铁住金、河北钢铁等3家上市公司流动比率与速动比率的比值均大于2,表明这3家上市公司的库存占流动资产的比重超过了50%。如2014年末,安赛乐米塔尔库存总额达到173亿美元,占流动资产的比重为61.67%;新日铁住金同期库存总额达到12943亿日元,占流动资产的比重为54.31%;河北钢铁同期库存总额达到292.69亿元,占流动资产的比重为52.19%。马钢股份、华菱钢铁、武钢股份3家上市公司流动比率与速动比率的比值为1.5,表明这3家上市公司的库存占流动资产的比重较低。

所有者权益占比:浦项制铁、宝钢股份负债水平低

所有者权益占比是企业所有者权益总额与资产总额之间的比率。通常情况下所有者权益占比越大,表明企业资产结构越合理,长期偿债能力越强。对债权人来说,所有者权益占比越大,债权人的保障程度越高,风险越小。若企业负债额很大,超出债权人的心理承受能力,企业就借不到钱。若企业负债比例很小,表明经营者对企业的发展前途信心不足,利用债权人资本进行企业经营和发展的能力较差。

所有者权益占比与资产负债率相对应,一般来讲,资产负债率以不高于70%为最适度。若资产负债率大于1,则表明企业已经资不抵债,可能会有倒闭的危险(中外14家钢铁上市公司所有者权益占比情况见表4)。

据表4可知:①浦项制铁、宝钢股份、鞍钢股份、纽柯4家钢铁上市公司所有者权益占比在50%以上。浦项制铁连续3年所有者权益占比均超过了70%,并位居首位。宝钢股份、纽柯连续3年所有者权益占比均超过了50%。所有者权益占比高,则意味着企业负债水平较低,意味着企业需要支付的财务费用较低,这对企业保持良好的现金流起到支撑作用,同时,良好的盈利会增加所有者权益的规模,优化企业资产负债率;②所有者权益占比位居前6名的上市公司中有4家国外钢铁上市公司,一方面说明多数国外钢铁上市公司的资产结构要优于中国钢铁上市公司,另一方面表明国外上市公司特别注重长期债务风险的防范;③河北钢铁、包钢股份、华菱钢铁、蒂森克虏伯4家上市公司的所有者权益占比低于30%,且连续3年低于30%,表明其资产负债率高于70%,其中华菱钢铁资产负债率已高于80%,蒂森克虏伯资产负债率已高于90%,表明这两家上市公司的资产结构存在着巨大的风险。

现金总负债比率:蒂森克虏伯排名垫底资产结构不尽理想

现金总负债比率是企业经营活动现金净流量与负债总额的比率,其计算公式为:现金总负债比率=经营活动产生的现金流量净额÷负债总额×100%。其中,经营活动产生的现金流量净额是指在一定时期内,由企业经营活动所产生的现金及现金等价物的流入量与流出量的差额;现金流动负债比率是在一定时期内,企业经营活动产生的现金流量净额与流动负债总额的比率。

由于中外财务制度在对应付职工薪酬等科目的债务属性上存在差异,导致中外钢铁上市公司在负债流动性方面存在差异。如中国财务制度将应付职工薪酬定义为企业根据有关规定应付给职工的各种薪酬,包含了职工工资、奖金、津贴和补贴;职工福利费;医疗保险费、养老保险费(包括补充养老保险)、失业保险费、工伤保险费和生育保险费等社会保险费;住房公积金;工会经费和职工教育经费;非货币性福利;因解除与职工的劳动关系给予的补偿;以购买商业保险形式提供给职工的各种保险待遇;其他与获得职工提供的服务相关的支出。中国财务制度将应付职工薪酬列入流动性负债,但6家国外上市公司通常将职工福利费、养老金等项目归类为非流动负债。因此,为了更好地考量经营现金流量对债务偿还的满足程度,本文选用了现金总负债比率(中外14家钢铁上市公司现金总负债比率情况见表5)。

据表5可知:①浦项制铁、宝钢股份2家上市公司现金总负债比率均超过25%,位居前两位,表明这2家上市公司应收账款、应付账款控制得较好;②现金总负债比率前5名的上市公司中有4家国外企业,表明国外钢铁上市公司这一指标整体优于中国钢铁上市公司;③安赛乐米塔尔、马钢股份、鞍钢股份、包钢股份4家上市公司现金总负债比率低于10%,主要是其当期经营活动现金净流量与前几个年度相比规模相对偏小所致;④蒂森克虏伯现金总负债比率排名垫底,一方面受当期经营活动现金净流量偏小的影响,更主要是因为其负债规模过高,资产负债率高达92.03%,资产结构不尽理想。

中国钢企须注重培养短期偿债能力

将上市公司偿债能力四项指标(流动比率、速动比率、所有者权益占比、现金总负债比率)数据进行标准化处理后,代入本研究所开发的主成分分析模型,依据模型计算结果可得出中外钢铁上市公司盈利情况综合评价数值及排序(见表6)。

据表6可知:①偿债状况综合评价数值排名前6名的上市公司中有5家国外钢铁上市公司,而且安赛乐米塔尔的偿债状况明显好于其盈利状况。这表明国外钢铁上市公司的整体偿债能力要优于中国钢铁上市公司;②浦项制铁偿债分值领先第2名纽柯达32,主要源于浦项制铁4项偿债指标排名均位于首位,其本质在于浦项制铁拥有良好的资产结构和负债结构;③纽柯偿债能力位居第2名,得益于其4项偿债指标排名均处于前4位,在权重值较高的速动比率、流动比率排名中均位居第2名,领先第3名宝钢股份29;④宝钢股份、美钢联、新日铁住金分值较为接近,属于偿债状况较好的上市公司,但与浦项制铁、纽柯相比有较大的差距,且与其他9家上市公司相比,领先优势并不明显;⑤鞍钢股份、武钢股份、马钢股份、太钢不锈、河北钢铁、华菱钢铁6家上市公司偿债状况综合评价数值均低于120,表明这6家中国钢铁上市公司的偿债能力基本接近,但与国外钢铁上市公司相比存在巨大的差距,如果以现有的偿债状况进行海外融资,存在较大的难度;⑥蒂森克虏伯偿债能力排名后2位,虽然其流动比率、速动比率两项指标排名均为第6名,但其所有者权益占比、现金总负债比率排名均垫底,表明蒂森克虏伯目前虽然资产结构不合理,但由于其在短期偿债能力方面有一定的优势,从而缓解了其偿债压力,加之其2014年实现了扭亏为盈,良好的发展态势增强了债权人对其发展的信心。这一现象提示中国钢铁企业在进行海外融资时,要格外关注短期偿债能力的培养,要着力优化长期债务与短期债务的合理配比,并同步提高流动资产的变现能力;⑦包钢股份偿债能力排名垫底,主要源于其4项偿债能力指标排名均在后4位,缺少较为突出的偿债指标。

|