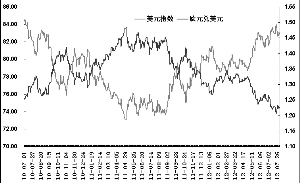

美元指数与欧元兑美元汇率走势

近期美元指数在“浅尝”84点关口后,掉头回落至83点附近展开震荡。市场人士表示,本周美联储议息选择按兵不动,“内忧”暂时缓和,“外患”成为短期美元走势的主导力量。虽然周四晚间欧洲央行宣布维持利率不变使得欧元一度冲高,但一些分析人士认为,在QE3预期回落、欧债阴影持续的背景下,近期美元总体维持对欧元的相对强势还是大概率事件。

欧元受力挺+QE3预期升温

美元又被“撞了一下腰”

上周,上升途中的美元又被“撞了一下腰”。7月24日,美元指数短暂站上84点,创下逾两年新高,随后突遭三连跌,自此一直在83点下沿做震荡整理。与此同时,欧元兑美元汇率则在跌破1.20关口前夕抽身反弹,连续徘徊于1.22水平附近。分析人士认为,美元涨势横生波折,既是短线技术回调需求与欧洲央行官员喊话共振的结果,也是“议息综合症”魅影的经典再现。

美元指数在84点上方浅尝辄止,与欧洲央行官员释放积极言论有直接关系。据外媒报道,7月25日欧洲央行执行委员诺沃特尼表示,欧洲正讨论给予欧洲稳定机制(ESM)银行牌照。此言一出,风险资产集体上涨,欧元兑美元一步脱离1.20低点,美元指数应声跌至84点下方。据市场人士分析,如果ESM获得银行牌照,就可以在各国政府不增资的情况下大大增强救助“火力”,从而打消市场对欧元区金融防火墙火力不足的担忧。7月26日,欧洲央行行长德拉吉表示将“不惜一切代价”维护欧元区的统一,这番言论再次极大提振了市场信心。投资者预计,欧洲央行可能出手干预债市,并出台新一轮经济刺激措施。欧美金融市场随之人气疾升,当日欧元兑美元一度收复1.23关口,尾盘收在1.22上方,美元指数则大跌至83点以下。

另有机构分析,近期无论是美元还是欧元,都来到一个关键的技术位置附近。欧洲央行官员喊话与美元技术回调、欧元技术反弹之间存在共振效应,技术指标的修复需求也成为美元汇率调整的推手之一。

此外,本次美元短线回调可能又是一次“议息综合症”的重现,其症结则在于市场对于QE3政策乐此不疲的揣测。美联储于7月31日至8月1日展开新一轮议息。之前公布的数据显示,美国二季度GDP增长继续放缓,且7月制造业PMI创下2010年底以来新低,因此市场对于美联储推出进一步宽松政策的预期再度上升。从历史来看,今年美联储历次议息前,QE3预期便蠢蠢欲动。尽管美联储一直按兵不动,但QE3预期的反复无常,一直是令美元汇率头疼的梦魇。

QE3预期昙花一现

欧债接棒再成主导

随着美联储公布议息决议,短期围绕QE3的迷雾已经解开。8月2日隔夜,美联储公布了最新利率决议声明,美联储宣布保持货币政策不变,并重申将接近于0的利率至少保持至2014年底。

值得注意的是,此次美联储虽然仍未推出QE3,但在强调将保留采取必要行动的可能时,语气明显比以往要强烈。联邦公开市场委员会(FOMC)表示,将在必要时提供更多宽松政策,以在物价稳定前提下促进经济更强劲复苏和就业市场持续改善。由于美国经济增速已连续两个季度放缓,且部分机构预期随着能源价格的走低,美国核心通胀水平将在三季度回落自目标水平以下,进而有可能促使美联储在9月份的政策会议上采取进一步行动。因此,短期内虽然QE3警报解除,但是9月议息前后美元预计将再度面临“议息综合症”的考验。不过,在此之前,QE3预期已不再是美元汇率的主要影响因素。

相比之下,近期来自于欧债危机的消息可能更值得关注。在周四结束的欧洲央行货币政策会议上,欧洲央行宣布维持利率不变,并无新的重大利好出台,欧元兑美元短暂冲高后快速回落。相比之下,周四西班牙出售国债意外受到热捧,给欧元带来的提振显得更为有力。

自从QE2结束以来,美元走势一直为欧债危机进展与QE3预期强弱两大核心因素所主导。尽管伴随着两因素的交织角力,年内美元走势跌宕起伏,但始终维持着重心上移的姿态。其关键在于,美联储在极低利率水平上已无明显放松空间,同时美国经济增长虽时有波澜,但仍维持了缓慢复苏态势。与之相比,欧洲的情况显然要糟糕许多。在欧债危机根源难消背景下,欧元区经济衰退迹象明显,货币政策继续放松的趋势也很明朗。因此,无论是从经济相对增长形势,还是货币政策相对走向上看,近期美元兑欧元维持相对强势还是大概率事件。 |