回顾2011,国内钢材市场在度过了波澜不惊的前三季度后,以一波惨烈的下跌演绎了最后一季的行情。10月的涨、11月的平、12月的跌构成了主流钢厂应对这波行情的三部曲。站在2012的门槛上,展望新一年的钢市,主流钢厂将会向市场交出怎样的答卷呢?笔者试从国内外宏观形势、国内钢价、供需、成本盈利、钢厂调价规律、厂商博弈六个角度加以阐述,仅供参考。

一、国内外宏观经济形势

国际形势多空交错。标普12月5日晚宣布将欧元区15国的主权信用评级列入“前景展望负面”观察名单,预示着欧元区绝大多数国家的信用评级面临下调风险。为了应对欧洲债务危机扩大化,近日,欧美六大央行联合救市,下调美元流动性互换利率5%。此外,巴西、泰国、土耳其等多个国家采取降息行为以刺激本国经济增长,其中,巴西已是第三次降息。

国内方面,宏观环境亦是喜忧参半,中国物流与采购联合会发布11月份中国制造业采购经理指数(PMI)为49.0%,环比回落1.4个百分点,是自2009年3月份以来首次回落到50%以内,显示出经济增速回落趋势仍将延续;PPI的指数下降也表明我国工业整体处于下调过程当中;央行月初下调存款准备金0.5个百分点,为2008年12月25日以来首次下调,货币政策略有宽松,给予资本市场较大的信心提振,不过,由于央行释放的4000亿流动资金,更多的可能是流向国企,对于钢企以及中小企业的资金困境影响相对有限。

二、国内钢材市场走势

今年上半年钢价呈现窄幅波动的态势。当人们以为2011年钢市将在平淡中结束时,自8月开始,由螺纹、热轧领跌,国内钢价出现一波大幅跳水。进入9月,人们没有等来预期的“金九银十”,却迎来了钢价的全面下探,前期坚挺的冷轧系列品种也被卷入了下跌的洪流中。螺纹钢跌势汹涌,在不到2个月时间内,跌去600元/吨之多,至此,钢市提前入冬。此轮下跌绵延到10月下旬,热轧、螺纹、线材等品种才逐步呈现企稳的迹象,而冷轧、镀锌、彩涂、中板等品种至今仍延续跌势。值得一提的是,由于下游行业的不景气,中板至今已累计下跌4个月之久,跌幅超过13%,仅次于螺纹、热轧。

本轮下跌螺纹、热轧跌幅居前,分别下跌15.9%和13.6%,冷轧和彩涂跌幅相对较小,为6.6%和6.8%,尽管如此,这两个品种仍创出了年内新低。10月底以来,热轧、螺纹虽有小幅反弹,但上涨动力不足,反弹幅度不大,呈现出小幅震荡的走势。据了解,由于不看好后市,目前贸易商的冬储迟迟未开启,钢价缺乏上涨动能,预计钢铁市场短期内回暖的可能性不大。

表1 主要市场部分品种价格变化情况 (单位:元/吨)

数据来源:MRI整理

三、供需

1、供给面

据Mysteel调查,12月份全国主要钢厂高炉平均减产比例为20.6%,相比与上个月增加6.3%。从钢厂规模来看,一类钢厂的减产比例达到21.2%,环比下降1.1%;二类钢厂比例达15.0%,环比增加10.2%;三类钢厂比例达20.8%,环比增加3.4%,可见,本月一类钢厂减产比例仍然较大。从经营品种来看,建材和板材类钢厂较上月减产力度明显上升,其他类钢厂排产基本正常。从钢厂12月的排产计划来看,螺纹、线材、热轧产能利用率有所增加,冷轧、中厚板则由于鞍钢、八钢、本钢、济钢等的减产下降明显。总体来看,板材类检修多于长材,在下游需求同步趋弱情况下,可以预计后期长材供给压力将大于板材。

经过10月份的暴跌之后,不少钢厂采取了减产和检修措施,我国粗钢产量出现明显下降,一度跌至166万吨的低位,近期略有回升。中钢协最新数据显示,11月下旬日均粗钢产量分别为168.5万吨,相比上、中旬略增2万吨左右。这可能是由于前期原材料下跌过后,库存周期较短的中小钢厂采用较低价格购入的原材料,部分钢厂螺纹钢已经略有盈利,因此有些钢厂结束检修开始复产。不过对于大中型企业来说,一方面原材料库存周期长,高价矿仍未消化完;另一方面,板材产品占比较大,亏损仍较严重,减产的意愿较强。由于中钢协产量数据主要是调研大中型企业产量,加上对中小型企业的估算,因此,11月份的统计值很可能要低于实际产量。总体来看,前期钢厂减产带来的效应正在逐步减弱。

从社会库存情况来看,总量继续回落,但降幅较小。12月9日,Mysteel统计社会库存为1293万吨,比前一周减少了1.9万吨。其中热轧和中板库存有所下降,而线材、螺纹钢、冷轧的库存则出现了上涨。

2、需求面

下游需求依然难言乐观。受铁路、公路投资的低迷影响,固定资产投资后期增速进一步下滑;房地产调控依旧,在已经公布11月销售业绩的15家房企中,14家企业均出现了明显下滑,楼市真正的寒冬期还未到来;航运市场低迷,造船业面临的形势也日益严峻,全球新接订单同比持续下滑,手持订单同比持续走低,后期行业面临洗牌风险;汽车产销环比增长,同比下降,1-11月汽车产销增速与前10月相比继续趋缓;挖掘机、推土机销量同比继续下滑,行业未见复苏迹象;家电下乡政策进入退出期,以旧换新将于本月底结束,受此影响,消费者抢搭政策末班车,对家电市场销售带来一定的利好,但需警惕需求提前透支之后,销量的下滑。

四、成本及盈利

11月以来,铁矿石强势反弹,总体先扬后抑。截至12月9日,63.5/63%印粉价格飙涨6.5%至147美金/吨,唐山66%精粉价格小涨0.8%至1215元/吨。从进口铁矿石的港口库存来看,已连续3周回落,据调查,一方面由于近期矿山方面发货量有所减少,另一方面,由于12月份北方雨雪天气增多,后期综合物流成本将呈上升态势,因此钢厂本月冬储需求会有适当增长,这也带来了一定的消费量。因此,虽然由于钢材市场的不景气,制约了铁矿石的上涨高度,但总体来看,铁矿石的价格依然坚挺。

其他的原料相对铁矿石而言,走势较为平稳。焦炭价格略有下调,但是随着季节性因素,焦煤产量下降,需求量有增加趋势,预计焦炭价格继续下调空间有限,节前仍将维持稳定。不过,近期国内销售电价上调3分每千瓦时,将小幅推升铁合金生产成本。

表2 主要原材料价格变化(单位:元/吨)

数据来源:MRI

根据mysteel成本模型测算钢厂的盈利情况,截至12月8日,各品种仍在亏损状态。12月8日螺纹钢平均盈利在-172元/吨,亏损幅度较前一周增加34元/吨;热轧平均盈利在-213元/吨,亏损幅度较前一周增加38元/吨。冷轧和中厚板的盈利情况也大抵类似,盈利情况分别为-100元/吨和-385元/吨,比上周亏损幅度略有放大。但总体来看,各品种的亏损情况均较11月有所好转。亏损幅度较大的为中厚板、热轧,螺纹、冷轧的情况相对较好。

五、钢厂调价策略分析

从主流钢厂以往的调价规律来看,在现货价格上涨阶段,钢厂一般会迅速反应,及时上调价格来获取更大利益,而且上调幅度往往大于现货上涨的幅度,这也是钢厂价格常常高于现货价格的原因。而当价格处于下跌通道时,钢厂常常会表现有些迟钝,常常需要观望一段时间,当发现市场没有反弹的迹象时,才会真正下调。主流钢厂的调价大多涨多跌少,以2011年的宝钢调价为例,其中有五个月为涨盘,另有五个月平盘,仅两个月开出跌盘。当然,其中也有平盘暗补的情况,不轻易开出跌盘反映出钢厂在面对市场时的谨慎心态,其调价策略由此可见一斑。

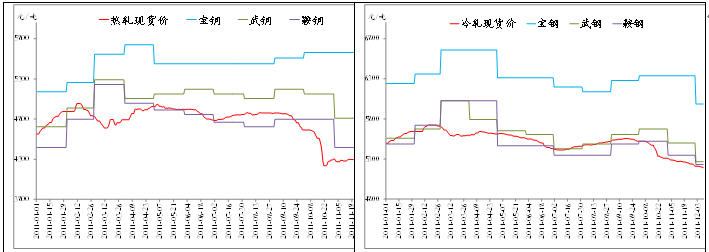

以下选取了宝钢、武钢、鞍钢三个钢厂几个代表品种的出厂价格与现货价格进行了对比,如图1所示,从图中可以明显地发现上述规律。

图1 三大钢厂热轧出厂价与现货价比较 图2 三大钢厂冷轧出厂价与现货价比较

数据来源:MRI

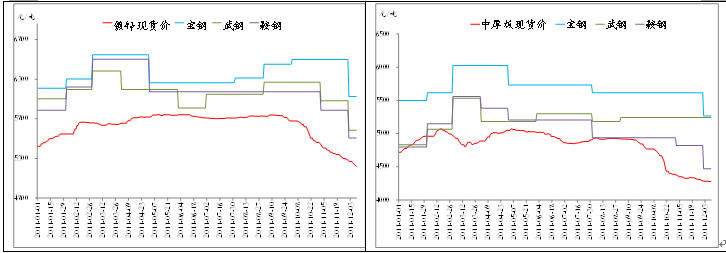

图3 三大钢厂镀锌出厂价与现货价比较 图4 三大钢厂中厚板出厂价与现货价比较

数据来源:MRI

除了价格方面的规律之外,从图中也可发现目前的钢厂价格与现货价格存在着一定的倒挂现象,尤其是镀锌和中厚板更为明显,而这两个品种也是近几个月来现货价格跌幅较大的品种。由此可以推断,这两个品种也将是钢厂调价时将考虑下调幅度较大的品种。

六、厂商博弈

据统计,9月份77家大中型钢铁企业中有9家亏损,10月份增至25家亏损,亏损面扩大至32.5%;25家企业亏损额为21.25亿元。即便是利润位于前列的宝钢和包钢,利润额也仅分别为3.52亿元和3.22亿,缩水明显。国内钢铁企业亏损严重。

钢厂的日子不好过,贸易商的日子有过之而无不及。一般来说,准备冬储的贸易商通常先按一定比例向钢厂打款,开春后销售完再按当时的市场价格结算,或者钢厂制定出比当前市价低的冬储政策和商家锁价,商家风险自担。然而,目前的行情下,贸易商尤其是钢厂代理商不看好后市,备货积极性大大削弱,此外,资金压力也是众多钢贸企业放弃冬储的重要因素之一。目前,贸易商每月的资金占用成本至少为50元/吨,若目前囤货至春节后,成本将在200元/吨以上,因此,很多钢厂一级代理大多维持其最低的卖货数量,放弃冬储的贸易商不在少数。商家冬储不给力,使得钢厂的部分订单无法保证,这也将影响到钢厂的销售利润率。在如此严峻的形势下,既要安抚贸易商的情绪,使得合同顺利签订,又要保证自身的利润空间,钢厂的价格如何出,还要看双方的博弈情况。

七、结论

欧债危机持续蔓延,欧盟多国信用评级面临下调风险。PMI低于荣枯线,预示经济放缓;原材料成本依然高企,钢厂盈利空间堪忧;供给压力虽有下降,但随着钢厂的复产,前期钢厂减产带来的效应正在逐步减弱;下游需求难言好转,目前已进入严冬,部分北方地区已经下雪,室外工程基本已停工;国内汽车产销继续下降、造船行业颓势难改,机械行业增速缓慢;家电因政策退出预期刺激而产生的销量增加难以持续;贸易商年底还贷压力大,冬储不给力;11-12月的钢材市场除部分品种企稳盘整外,其余品种加速下跌,创出年内新低;钢厂出厂价格大多高于现货价格,倒挂现象严重,诸多利空因素制约钢价的上行。

同时,钢铁行业的利好因素也在增多,基本面略有好转。六大央行联合救市,下调美元流动性互换利率0.5%,多国纷纷降息,这也意味着全球各个国家的宏观政策向宽松迈进了一步。我国也于近日首次下调存款准备金利率,预示着定向宽松政策正在推进。部分品种的企稳、社会库存的下降也为寒冷的钢市带来一丝暖意。

综合来看,可以发现利空因素占据主导地位,在需求如此低迷的情况下,钢厂存在下调出厂价格的必要,但鉴于11月及12月的下调加上补差已有不小的幅度,而且钢厂目前已处于亏损状态,因此下调幅度不会太大,预计2012年1月份钢厂价格稳中略降。分品种来看,冷轧调整幅度在-100-0左右;镀锌、彩涂、中板或在-200-0;热轧或将维稳。 |