8月份,受固定资产投资和制造业增速回落影响,国内市场钢材需求仍延续疲软态势,钢材价格继续下跌。由于钢铁产量和社会库存有所下降,国家进一步出台稳增长措施,预计后期市场钢材价格会有所趋稳,但供大于求的市场状况难以扭转。

一、国内市场钢材价格继续下降,环比降幅略有收窄

8月末,中国钢铁工业协会CSPI钢材综合价格指数为101.53点,环比下降6.55点,降幅为6.06%,较上月降幅收窄0.35个百分点;与上年同期相比下降33.70点,降幅为24.92%。(见下图)

CSPI国内钢材综合价格指数走势图

1、长材、板材指数均继续下降

8月末,CSPI长材指数为105.02点,环比下降6.11点,降幅为5.50%,比上月降幅收窄1.54个百分点;板材指数跌破100点,为98.58点,环比下降6.99点,降幅为6.62%,比上月降幅收窄0.10个百分点;与去年同期相比,长材指数下降38.35点,降幅为26.75%;板材指数下降31.77点,降幅为24.37%。(见下图、下表)

CSPI国内长材和板材价格指数走势图

CSPI国内钢材价格指数变化情况表

|

项目 |

8月末 |

7月末 |

环比

升降 |

升降

幅度(%) |

上年

同期 |

同比

升降 |

同比升降幅(%) |

|

钢材综合 |

101.53 |

108.08 |

-6.55 |

-6.06 |

135.23 |

-33.70 |

-24.92 |

|

长材 |

105.02 |

111.13 |

-6.11 |

-5.50 |

143.37 |

-38.35 |

-26.75 |

|

板材 |

98.58 |

105.57 |

-6.99 |

-6.62 |

130.35 |

-31.77 |

-24.37 |

2、主要钢材品种价格继续下降

8月末,中国钢铁工业协会监测的八大钢材品种价格均继续下降。其中中厚板和热轧卷板降幅较大,环比分别下降7.25%和6.94%;高线、螺纹钢和角钢价格环比分别下降4.91%、5.32%和5.59%;冷轧薄板和镀锌板价格环比分别下降3.92%和3.77%;热轧无缝管价格环比下降5.34%。(见下图、下表)

高线和螺纹钢价格指数走势图

中厚板和热轧卷板价格指数走势图

冷轧薄板和镀锌板价格指数走势图

主要钢材品种价格及指数变化情况表

单位:元/吨

|

品种规格 |

8月末 |

7月末 |

价格

升降 |

指数

升降 |

升降幅% | |||

|

价格 |

指数 |

价格 |

指数 |

本月 |

上月 | |||

|

高线6.5mm |

3638 | 104.30 | 3826 | 109.69 | -188 | -5.39 | -4.91 | -7.47 |

|

螺纹钢16mm |

3578 | 102.00 | 3779 | 107.73 | -201 | -5.73 | -5.32 | -8.25 |

|

角钢5# |

3854 | 108.62 | 4082 | 115.05 | -228 | -6.43 | -5.59 | -3.52 |

|

中厚板20mm |

3559 | 99.72 | 3837 | 107.51 | -278 | -7.79 | -7.25 | -7.83 |

|

热轧卷板3.0mm |

3661 | 95.39 | 3934 | 102.50 | -273 | -7.11 | -6.94 | -8.30 |

|

冷轧薄板1.0mm |

4491 | 95.39 | 4674 | 99.28 | -183 | -3.89 | -3.92 | -5.40 |

|

镀锌板0.5mm |

5005 | 96.85 | 5201 | 100.64 | -196 | -3.79 | -3.77 | -3.11 |

|

热轧无缝管219*10mm |

5057 | 101.04 | 5342 | 106.73 | -285 | -5.69 | -5.34 | -1.86 |

3、钢材价格继续呈逐周下降走势

8月份,国内市场钢材价格继续下降,其中前两周降幅相对较小,后两周有所加大。至9月第一周,钢材价格综合指数降至99.24点,自4月第二周以来,已连续第二十一周下降。(见下表)

各周钢材价格变化情况

|

项目 |

7月 |

8月 |

9月 | |||

|

第四周 |

第一周 |

第二周 |

第三周 |

第四周 |

第一周 | |

|

钢材综合 |

108.08 |

105.43 |

104.65 |

103.28 |

101.53 |

99.24 |

|

长材 |

111.13 |

108.10 |

108.02 |

106.74 |

105.02 |

103.09 |

|

板材 |

105.57 |

103.23 |

102.03 |

100.44 |

98.58 |

95.95 |

二、国内市场钢材价格变化因素分析

8月份,全国粗钢产量连续第二个月小幅下降,但受固定资产投资及制造业增速持续放缓等因素影响,国内钢材市场仍呈现为供大于求局面,钢材价格继续下跌。

1、用钢行业增速继续回落,钢材需求仍较疲软

据国家统计局数据,1-8月份,全国固定资产投资(不含农户)同比增长20.2%,增速比上年同期回落4.8个百分点;全国房地产开发投资同比增长15.6%,增速比上年同期回落17.6个百分点;8月份,规模以上工业增加值同比实际增长8.9%,比7月份回落0.3个百分点,连续第四个月增速回落。其中通用设备制造业、电气机械和器材制造业、电子设备制造业等用钢行业增速均继续回落;社会消费品零售总额同比增长13.2%,增速比上年同期回落3.8个百分点;进出口总值同比增长0.2%,其中出口增长2.7%,分别比上年同期增速大幅回落了26.9和21.8个百分点;中国制造业PMI为49.2%,比上月下降0.9个百分点,连续第四个月环比回落。其中新订单和新出口订单指数分别为48.7%和46.6%,仍低于50%的分界点。受用钢行业增速持续回落影响,国内市场钢材需求增长乏力。

2、钢铁产量小幅下降,资源总量仍供大于求

据国家统计局数据,8月份全国粗钢产量为5870.3万吨,同比下降1.7%;平均日产粗钢189.36万吨,环比下降9.64万吨,为连续第二个月环比下降,降幅为4.84%。另据海关统计,8月份我国出口钢材424万吨,环比减少8万吨,下降1.85%;进口钢材120万吨,环比增加4万吨,增长3.45%;进口钢坯3万吨,与上月持平;材坯合计折合粗钢净出口320万吨,环比减少13万吨。按上述数据计算,8月份日均国内粗钢供给量为179.03万吨,环比减少9.23万吨,降幅为4.90%。尽管钢铁资源供给量有所下降,但国内市场供大于求局面未有明显改善。

3、钢材库存降幅有所加大,仍高于年初水平

至8月末,全国26个主要钢材市场、五种钢材(中板、冷轧薄板、热轧薄板、线材和螺纹钢)社会库存量为1433万吨,比上月末下降105万吨,降幅为6.81%,较上月加大5.74个百分点,连续第六个月下降;但与年初和上年同期相比,库存仍分别增加了143万吨和50万吨,增幅分别为11.10%和3.59%。(见下表)

国内钢材市场库存变化情况表单位:万吨

|

时间 |

库存 |

比上年底 |

比上月 |

上年

同期 |

比上年同期 | |||

|

升跌 |

幅度% |

升跌 |

环比% |

升跌 |

同比% | |||

| 2011年12月末 | 1290 | -24 | -1.79 | 1324 | -34 | -2.53 | ||

| 2012年 1月末 | 1574 | 284 | 22.02 | 284 | 22.02 | 1472 | 102 | 6.90 |

| 2月末 | 1894 | 604 | 46.80 | 320 | 20.31 | 1853 | 41 | 2.19 |

| 3月末 | 1789 | 499 | 38.66 | -105 | -5.55 | 1789 | 0.16 | 0.01 |

| 4月末 | 1678 | 388 | 30.05 | -111 | -6.21 | 1600 | 78 | 4.83 |

| 5月末 | 1579 | 289 | 22.41 | -99 | -5.87 | 1461 | 118 | 8.07 |

| 6月份 | 1555 | 265 | 20.51 | -25 | -1.56 | 1432 | 123 | 8.58 |

| 7月末 | 1538 | 248 | 19.22 | -17 | -1.07 | 1385 | 153 | 11.02 |

| 8月末 | 1433 | 143 | 11.10 | -105 | -6.81 | 1384 | 50 | 3.59 |

从分品种情况看,线材、螺纹钢库存降幅明显,分别环比下降33.96%和10.81%;中板和冷轧板库继续下降,降幅分别为1.06%和1.46%;热轧卷板库存继续小幅上升,升幅为1.27%。

三、国际市场钢材价格继续下降,降幅也有所收窄

8月末,CRU国际钢材综合价格指数降至177.2点,环比下降2.7点,降幅为1.5%,较上月收窄1.8个百分点;与去年同期相比,国际钢材综合价格指数下降25.2点,降幅为12.5%。(见下图)

CRU国际钢材综合价格指数走势图

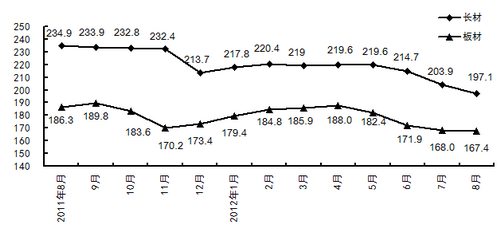

1、长材、板材价格均继续下降,板材降幅小于长材

8月末,CRU国际长材价格指数为197.1点,环比下降6.8点,降幅为3.3%,较上月收窄1.7个百分点;板材价格指数为167.4点,环比下降0.6点,降幅为0.4%,较上月收窄1.9个百分点;与去年同期相比,长材指数下降37.8点,降幅为16.1%;板材指数下降18.9点,降幅为10.1%。(见下图、下表)

CRU国际长材和板材价格指数走势图

CRU国际钢材价格指数变化表

|

项目 |

8月末 |

7月末 |

指数

上升 |

环比

升幅% |

上年

同期 |

同比

上升 |

同比

升幅% |

|

钢材综合 |

177.2 |

179.9 |

-2.7 |

-1.5 |

202.4 |

-25.2 |

-12.5 |

|

长 材 |

197.1 |

203.9 |

-6.8 |

-3.3 |

234.9 |

-37.8 |

-16.1 |

|

板 材 |

167.4 |

168.0 |

-0.6 |

-0.4 |

186.3 |

-18.9 |

-10.1 |

|

北美市场 |

170.1 |

164.9 |

5.2 |

3.2 |

178.8 |

-8.7 |

-4.9 |

|

欧洲市场 |

175.1 |

177.0 |

-1.9 |

-1.1 |

187.5 |

-12.4 |

-6.6 |

|

亚洲市场 |

182.6 |

190.4 |

-7.8 |

-4.1 |

224.5 |

-41.9 |

-18.7 |

2、北美市场钢材价格有所回升,欧洲和亚洲市场继续下降

(1)北美市场

8月末,CRU北美钢材价格指数为170.1点,环比上升5.2点,升幅为3.2%。美国市场需求形势有所好转,8月份美国非农失业率为8.1%,比上月下降0.2个百分点;消费者信心指数(密歇根大学)为74.3点,比上月上升2.0点;制造业PMI降至49.6%,比上月微降0.2个百分点;钢铁进口许可申请总量环比上升0.3%。其中重型结构型钢、钢筋、热轧棒材、中厚板、冷轧薄板和镀锡板增加较多;8月末,美国粗钢产能利用率为75.4%,环比上升0.7个百分点。本月美国中西部钢厂长材及中厚板出厂价格继续下降,薄板类价格由降转升。(见下表)

美国中西部钢厂钢材出厂价格变化情况表

单位:美元/吨

|

项目 |

8月份 |

7月份 |

环比上升 |

环比升幅% | |

|

本月 |

上月 | ||||

|

钢 筋 |

742 |

763 |

-21 |

-2.75 |

-4.03 |

|

小型材 |

860 |

937 |

-77 |

-8.22 |

-3.40 |

|

线 材 |

853 |

913 |

-60 |

-6.57 |

-4.40 |

|

型 钢 |

816 |

868 |

-52 |

-5.99 |

-3.45 |

|

项目 |

8月份 |

7月份 |

环比上升 |

环比升幅% | |

|

本月 |

上月 | ||||

|

中厚板 |

845 |

881 |

-36 |

-4.09 |

-4.03 |

|

热轧带卷 |

697 |

657 |

40 |

6.09 |

-4.09 |

|

冷轧带卷 |

817 |

772 |

45 |

5.83 |

-3.50 |

|

热浸镀锌 |

886 |

841 |

45 |

5.35 |

-3.11 |

(2)欧洲市场

8月末,CRU欧洲钢材价格指数为175.1点,环比下降1.9点,降幅为1.1%。欧盟经济不景气状态仍在持续,8月份欧元区和欧盟经济景气指数分别跌至86.1点和87点,已连续5个月下滑,是自2009年以来的最低水平;欧元区消费者信心指数和工业景气指数分别比上月下降3.1点和0.3点;欧元区制造业PMI为45.1%,比上月回升1.1个百分点。在欧洲核心国家中,德国、英国和法国的制造业PMI分别为44.7%、49.5%和46.0%,虽均有小幅回升,但继续处于50%临界点以下。受需求疲软影响,本月英国市场主要品种钢材价格继续下降。(见下表)

英国市场钢材价格变化情况

单位:美元/吨

|

项目 |

8月份 |

7月份 |

环比上升 |

环比升幅% | |

|

本月 |

上月 | ||||

|

钢 筋 |

683 |

695 |

-12 |

-1.73 |

-2.66 |

|

小型材 |

746 |

749 |

-3 |

-0.40 |

-2.60 |

|

线 材 |

699 |

710 |

-11 |

-1.55 |

-2.74 |

|

型 钢 |

809 |

812 |

-3 |

-0.37 |

-2.40 |

|

中厚板 |

769 |

781 |

-12 |

-1.54 |

-2.38 |

|

热轧带卷 |

644 |

656 |

-12 |

-1.83 |

-2.81 |

|

冷轧带卷 |

769 |

788 |

-19 |

-2.41 |

0.51 |

|

热浸镀锌 |

761 |

781 |

-20 |

-2.56 |

-2.38 |

(3)亚洲市场

8月末,CRU亚洲钢材价格指数为182.6,环比下降7.8点,降幅为4.1%。受出口和工业产出下降影响,日本8月制造业采购经理人指数(PMI)降至47.7%,比上月回落0.2个百分点,连续第三个月低于50%,是16个月以来的最低水平;其中新出口订单指数为45.5%,连续第5个月位于50%以下,产出分项指数降至46.9%,是去年4月以来最低水平。在亚洲其他主要经济体中,中国制造业PMI为49.2%,比上月下降0.9个百分点,连续第四个月下降;韩国PMI为47.5%,连续第三个月低于50%;印度和中国台湾地区的PMI分别降至52.8%和46.1%,均为今年以来最低水平。主要经济体制造业增速减缓,钢材需求增长乏力。本月远东市场主要钢材品种价格继续下降,且降幅较上月有所加大。(见下表)

远东市场钢材到岸价格变化情况表

单位:美元/吨

|

项目 |

8月份 |

7月份 |

环比上升 |

环比升幅% | |

|

本月 |

上月 | ||||

|

钢 筋 |

575 |

600 |

-25 |

-4.17 |

-6.25 |

|

小型材 |

710 |

740 |

-30 |

-4.05 |

-3.27 |

|

线 材 |

585 |

615 |

-30 |

-4.88 |

-4.65 |

|

型 钢 |

740 |

750 |

-10 |

-1.33 |

-6.25 |

|

中厚板 |

580 |

610 |

-30 |

-4.92 |

-3.94 |

|

热轧带卷 |

590 |

620 |

-30 |

-4.84 |

-3.13 |

|

冷轧带卷 |

640 |

670 |

-30 |

-4.48 |

-1.47 |

|

热浸镀锌 |

690 |

720 |

-30 |

-4.17 |

-2.04 |

四、后期钢材市场价格走势分析

受国内外市场需求不振影响,钢铁生产和出口均呈下降趋势,原燃材料价格降幅加大,社会库存也持续减少,近期国家加大了稳增长的措施力度,预计后期市场会有所好转,钢材价格应呈趋稳态势。

1、国家加大基础设施建设力度,拉动钢材需求增长

今年以来,受国内调整经济结构、转变发展方式,以及欧元区经济衰退、美国经济复苏趋缓等因素影响,国际和国内市场钢铁需求增速明显回落。9月初国家主席胡锦涛在APEC峰会上发表演讲时指出,中国将加强基础设施建设,并为之营造公正、透明、高效的政务环境、法制环境和市场环境,发挥基础设施建设在拉动内需、增加就业等方面的积极作用。同时,还要提高农业、能源、水利、信息等领域基础设施水平,推进铁路、公路、水路、民航、管道等交通运输网络建设。近期,国家相继推出了一系列“稳增长”政策,先后批复了涉及25个项目的全国多个城市轨道交通建设规划、核准了13项地区公路工程项目、批复了10个环保投资项目以及若干机场项目和水电建设项目,预计后期市场钢材需求疲软态势将有所改观。

2、钢铁生产增幅回落,资源供给有所抑制

据国家统计局数据,今年前8个月,全国钢铁行业固定资产累计投资4173亿元,同比增长11.2%,增幅比上年同期回落7.5个百分点。其中黑色冶炼及压延业投资额达3225亿元,同比增长7.7%,增幅比上年同期回落10.6个百分点(见下表);全国粗钢累计产量达48157万吨,同比增长2.3%,增速较上年同期回落8.3个百分点。8月份粗钢平均日产水平为189.36万吨,环比下降4.84%,资源供给明显减少,钢材市场供大于求将有所缓解。

钢铁行业固定资产投资情况表

|

项目 |

1-8月累计

(亿元) |

上年同期

(亿元) |

增长率% |

上年同期

增长% |

|

黑色金属合计: |

4173 |

3753 |

11.2 |

18.7 |

|

1、黑色金属矿采选 |

948 |

759 |

24.9 |

19.0 |

|

2、黑色金属压延及冶炼 |

3225 |

2994 |

7.7 |

18.6 |

3、原燃材料价格降幅加大,对钢价支撑作用减弱

据国家统计局数据,8月份,全国工业生产者购进价格环比下降0.5%,连续第四个月环比下降。其中燃料、动力类价格环比下降0.8%;另据海关统计,8月份进口铁矿石平均到岸价格为129.83美元/吨,环比下降4.97美元/吨,降幅为3.69%,较上月降幅加大0.62个百分点;8月末,国产铁精粉、炼焦煤和冶金焦价格分别下降7.46%、10.88%和13.90%,分别较上月降幅加大2.76、5.88和1.65个百分点;废钢价格下降4.34%。原燃材料价格降幅加大,对钢价的支撑作用进一步减弱。(见下表)

国内钢铁原燃材料市场价格变化情况表

|

项目 |

单位 |

8月末 |

7月末 |

环比

涨跌 |

幅度% |

上年

同期 |

同比

涨幅% |

|

国产铁精粉 |

元/吨 |

881 |

952 |

-71 |

-7.46 |

1295 |

-31.97 |

|

进口铁矿石 |

美元/吨 |

129.83 |

134.80 |

-4.97 |

-3.69 |

173.37 |

-25.11 |

|

炼焦煤 |

元/吨 |

1270 |

1425 |

-155 |

-10.88 |

1670 |

-23.95 |

|

冶金焦 |

元/吨 |

1326 |

1540 |

-214 |

-13.90 |

1993 |

-33.47 |

|

废 钢 |

元/吨 |

2623 |

2742 |

-119 |

-4.34 |

3713 |

-29.36 |

后期市场需要关注的主要问题:

一是部分钢材品种价格已低于制造成本,给企业效益带来严重影响。经过近四个多月的连续下跌,目前国内市场上的螺纹钢、线材、角钢、中厚板、热卷和冷板等产品价格已低于行业制造成本,给钢铁企业经济效益带来严重影响。面对严峻市场形势,钢铁企业应进一步控制产量,优化产品结构,稳定市场。

二是钢铁企业应进一步压缩钢材库存,严格控制应收账款。从大中型钢铁企业统计情况看,企业钢材库存和应收账款均呈上升态势,不仅影响钢材市场的稳定,而且加大了企业的经营风险。钢铁企业要坚持没有合同不生产和不给钱不发货的经营原则。

三是进口铁矿石价格仍有进一步下降空间。8月末,钢铁协会CSPI国内钢材价格指数已经跌回2009年的水平,而2009年中国平均进口铁矿石到岸价格为80美元/吨,相对于8月末中国铁矿石价格指数(CIPOP)的进口铁矿石平均价格112.58美元/吨而言,仍有较大下降空间。